Découvrez tout ce qu’il faut savoir sur la retraite complémentaire des indépendants pour préparer sereinement votre avenir : cotisations, calculs, avantages.

Au coeur de l’actualité ces derniers temps, la retraite est dans toutes les bouches. La retraite est une question majeure pour tout travailleur, y compris les indépendants. Les travailleurs indépendants doivent se préoccuper de leur propre retraite, car ils ne peuvent pas bénéficier d’un régime de retraite d’entreprise. Dans cet article, nous allons discuter de la retraite complémentaire pour les indépendants.

Dans cet article, nous allons vous expliquer comment optimiser vos cotisations, calculer votre future retraite complémentaire et l’intérêt des complémentaires retraites privées.

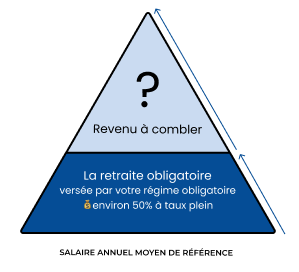

La retraite complémentaire pour les indépendants est une pension supplémentaire qui s’ajoute à la pension de base versée par le régime de retraite obligatoire. Elle est destinée à combler le manque à gagner entre le montant de la pension de base et le revenu que le travailleur avait avant de prendre sa retraite.

Les travailleurs indépendants cotisent chaque année à une caisse de retraite complémentaire qui leur verse une pension supplémentaire à partir de l’âge de la retraite.

Tous les travailleurs indépendants, quelle que soit leur profession, peuvent bénéficier de la retraite complémentaire.

Pour bénéficier de la retraite complémentaire, le travailleur indépendant doit avoir cessé toute activité professionnelle, être à jour de ses cotisations et avoir atteint l’âge légal de la retraite.

La CIPAV est la caisse de retraite complémentaire des professions libérales, des artistes auteurs et des professions indépendantes du secteur tertiaire.

La CNAVPL est la caisse de retraite complémentaire des professions libérales qui n’adhèrent pas à la CIPAV. la CNAVPL est divisée en plusieurs sections :

Le montant des cotisations à la retraite complémentaire des indépendants dépend de plusieurs facteurs, tels que l’âge du travailleur, son revenu et la durée de cotisation. En général, plus la cotisation est élevée, plus la pension de retraite complémentaire sera importante.

La pension de retraite complémentaire dépend du nombre de points acquis par le travailleur indépendant. Chaque année de cotisation permet d’acquérir un certain nombre de points, qui seront convertis en une rente mensuelle au moment de la retraite.

Pour demander sa retraite complémentaire des indépendants, il faut remplir une demande de pension auprès de sa caisse de retraite complémentaire. La demande peut être effectuée en ligne ou par courrier postal.

Il est recommandé de faire sa demande de retraite complémentaire plusieurs mois avant la date à laquelle on souhaite prendre sa retraite, afin de laisser le temps nécessaire à la caisse de retraite pour examiner le dossier et effectuer les versements.

La retraite complémentaire des indépendants permet de bénéficier d’un complément de revenu à la retraite, qui peut être très utile pour maintenir un niveau de vie satisfaisant.

En cotisant à la retraite complémentaire, les travailleurs indépendants bénéficient également d’une protection sociale accrue en cas de maladie, d’invalidité ou de décès.

Les cotisations à la retraite complémentaire peuvent être élevées, ce qui peut constituer une charge financière importante pour les travailleurs indépendants, notamment en début de carrière.

Le montant de la pension de retraite complémentaire dépend du nombre de points acquis, qui peut varier en fonction de différents facteurs, tels que l’évolution de la législation ou le choix de la caisse de retraite.

Il est important pour les travailleurs non-salariés de se constituer une épargne pour compléter leurs revenus à la retraite. En effet, les régimes de retraite des indépendants sont souvent différents de ceux des salariés, et le minimum vieillesse est très faible. Il est donc essentiel de prévoir une source de revenus complémentaire pour maintenir son niveau de vie.

L’assurance-vie est un produit d’épargne liquide, ce qui signifie que l’on peut retirer tout ou partie de son argent placé à tout moment sur simple demande. En revanche, les fonds placés sur un PER sont en principe bloqués jusqu’au départ à la retraite. Le souscripteur peut alors choisir de sortir en rente viagère, en capital (en une ou plusieurs fois), ou encore en combinant les deux options.

Par ailleurs, l’assurance-vie et le PER proposent des avantages fiscaux différents. En effet, l’assurance-vie bénéficie d’une fiscalité très favorable à la sortie (seuls les gains sont imposables et non le capital), tandis que le PER est beaucoup plus avantageux à l’entrée (les versements volontaires sont déductibles des revenus imposables).

Il est donc judicieux de considérer l’assurance-vie et le PER comme des produits complémentaires plutôt que de devoir choisir entre les deux pour son épargne retraite. En fonction de ses objectifs, de son profil de risque et de sa situation fiscale, il est possible d’optimiser son épargne en combinant les deux produits.

La retraite complémentaire est une pension supplémentaire qui s’ajoute à la pension de base versée par le régime de retraite de base, destinée à combler une partie du manque à gagner entre le montant de la pension de base et le revenu que le travailleur avait avant de prendre sa retraite.

Il est important de comparer les différentes retraite complémentaire pour choisir celle qui correspond le mieux à ses besoins et à son profil. Des contrats plus ou moins risqués peuvent être souscrit en fonction de votre profil d’investisseur. Il est important de faire un point avec un conseiller avant de se lancer.

Non, les travailleurs indépendants ne sont pas obligés de cotiser à la retraite complémentaire, mais cela peut être utile pour bénéficier d’un complément de revenu à la retraite.

Oui, il est possible de cumuler plusieurs pensions de retraite complémentaire. La mise en place de contrats privés comme un PER ou une Assurance vie sont une bonne solution pour se construire une retraite capitalisante et non à point.

Nos courtiers sont à votre écoute et vous conseillent sur les meilleurs contrats pour préparer votre retraite